zuletzt aktualisiert am 12.11.2021

Die Steuererklärung: Für viele Besitzer von Ferienwohnungen lästige Pflicht, aber auch Chance, durch Geltendmachung aller Kosten sowie Abschreibungen, Steuern zu sparen und Vermögen aufzubauen. Da das Steuerrecht oftmals nicht transparent ist, ziehen viele Vermieter von Ferienhäusern einen Steuerberater für die Einkommensteuererklärung des zu versteuernden Einkommens hinzu. Jedoch ist es empfehlenswert, die Grundmechanismen bei Steuern und Steuersparmöglichkeiten zu kennen. Wirtschaftsberaterin Stefanie Schreiber beantwortet uns heute wichtige Fragen zu Steuern bei Ferienwohnungen und klärt auf, was Sie bei Eigennutzung der Ferienwohnung zu beachten haben, wenn Sie Ferienhaus steuerlich absetzen möchten.

Was müssen Besitzer von Ferienwohnungen steuerlich grundsätzlich beachten?

Grundsätzlich ist in Bezug auf Steuern zu beachten, dass eine vermietete Ferienimmobilie wie ein Betrieb behandelt wird. Überschüsse müssen also versteuert werden. Einkünfte werden im Rahmen der Einkommens-Steuererklärung in der Anlage V für Vermietung und Verpachtung dem Finanzamt angezeigt.

Thema Gewerbeanmeldung

Stellt die Vermietung von Ferienhäusern und Ferienwohnungen eine private Tätigkeit oder ein Gewerbe dar?

Tatsächlich kann diese Frage nicht pauschal beantwortet werden. Grundsätzlich wird die Vermietung einer Immobilie der privaten Vermögensverwaltung zugeordnet, die nicht gewerbesteuerpflichtig ist. In diesem Fall ist eine Gewerbeanmeldung nicht notwendig. Die grundsätzliche Unterscheidung wird durch den Gesetzgeber in § 14 AO (Abgabenordnung) definiert. Danach liegt in der Regel eine Vermögensverwaltung vor, wenn der Eigentümer Vermögenswerte nutzt und beispielsweise eine Immobilie vermietet oder verpachtet. Zugleich bestimmt der Paragraph, dass in Abgrenzung zur Vermögensverwaltung ein wirtschaftlicher und damit gewerblicher Geschäftsbetrieb vorliegt, wenn dadurch eine selbstständige nachhaltige Tätigkeit in Erscheinung tritt, durch die wirtschaftliche Vorteile erzielt werden, die über den Rahmen der bloßen Vermögensverwaltung hinausgehen. Wo die Grenze verläuft, wird nicht definiert. Insoweit kommt es auf die Umstände im Einzelfall an.

Welche Aspekte können eine Gewerbeanmeldung notwendig machen?

- Hoteltypische Zusatzleistungen, wie z. B. ein Frühstücksservice oder die Möglichkeit, jederzeit ohne Voranmeldung einzuchecken. Beides ist für Urlauber in einer Ferienwohnung eher ungewöhnlich.

- Lage im Ferienpark, also eine Ferienwohnung, die sich in einem Verbund mit zahlreichen anderen Objekten in einem Feriengebiet befindet. Ein weiterer Aspekt, der dafür spricht, ist die gemeinsame Verwaltung und Vermarktung durch eine Feriendienstorganisation, die ebenfalls die anderen Domizile des Feriendorfes betreut.

Was besagt die sogenannten „Bagatellschwelle“ im Gewerberecht? Wann müssen Vermieter tatsächlich Gewerbesteuer zahlen?

Grundsätzlich ist allein die Anzahl der Wohnungen oder Häuser, die Sie an Feriengäste vermieten nicht ausschlaggebend für die Frage, ob Sie ein Gewerbe anmelden und Gewerbe-Steuern zahlen müssen. Dies ist aber der Fall, wenn Ihr erwirtschafteter Gewinn über 24.500 Euro liegt. Noch einmal in aller Deutlichkeit: es geht um den Gewinn = Umsatz abzüglich aller Kosten. Das ist mit einer oder zwei Ferienwohnungen, die sich noch in der Finanzierung befinden, nicht zu erreichen.

Thema Umsatzsteuerpflicht

Was besagt die sogenannte Kleinunternehmerregelung?

Wenn die Einnahmen Ihres Gesamtunternehmens bis 22.000 Euro im Jahr betragen und Sie im Folgejahr nicht mehr als 50.000 Euro Umsatz erwarten, sind Sie aufgrund der sogenannten Kleinunternehmerregelung grundsätzlich von der Umsatzsteuerpflicht befreit. Die Grenze wurde jetzt gerade Anfang 2020 von 17.500 auf 22.0000 Euro angehoben. Noch einmal in aller Deutlichkeit: Bei dieser Grenze handelt es sich um den Umsatz vor Steuern, nicht den Gewinn. Für die Umsatzsteuerpflicht ist der Gesamtumsatz aus allen selbständigen Betätigungen maßgeblich, nicht nur der vermieteten Ferienwohnungen. Dabei ist es unerheblich, ob Ihre Ferienwohnung als Gewerbe angemeldet wurde oder als private Vermögensverwaltung geführt wird.

Kann ein Vermieter sich freiwillig gegen die Anwendung der Kleinunternehmerregelung entscheiden?

Ja, eine Entscheidung gegen die Kleinunterunternehmerregelung ist möglich, an den Antrag bleibt der Vermieter dann 5 Jahre gebunden. Großer Vorteil für die Steuer ist dabei, dass im Gegenzuge die Vorsteuer aus allen Rechnungen geltend gemacht werden kann. Das betrifft laufende Kosten, wie z. B. Energiekosten genauso wie Investitionen. Überwiegend kann sich der Vermieter aus diesen Leistungen die Vorsteuer in Höhe von 19% ziehen, die Miete dagegen wird lediglich mit 7% besteuert. Liegt ein hohes Investitionsvolumen vor, wie beim Neubau durch einen Bauunternehmer oder eine große Sanierungsmaßnahme bei einem Altbau, ergibt sich ein enormer Steuer-Vorteil, da quasi nur die Nettobeträge bezahlt werden müssen.

Nach § 12 Abs. 2 Nr. 11 UStG gilt seit 2010 der gesenkte „Umsatzsteuersatz für Beherbergungsleistungen“ von 7 % auch bekannt als „Hotel- oder Mövenpicksteuer.“

Thema Gewinnerzielungsabsicht und Selbstnutzung der Ferienwohnung

Was ist mit der Gewinnerzielungsabsicht oder auch Einkünfteerzielungsabsicht gemeint?

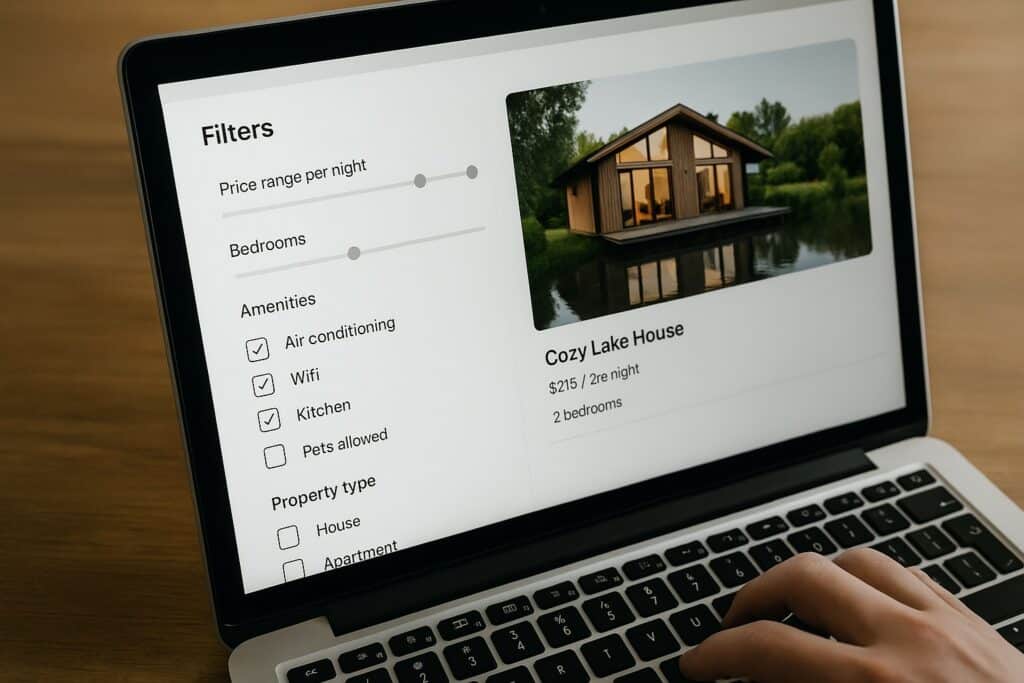

Damit genau gemeint ist die Überschusserzielungsabsicht ( Totalüberschuss), d.h. aus Ihrer Ertragsprognose an das Finanzamt muss hervorgehen, dass innerhalb von 30 Jahren Mietüberschüsse erwirtschaftet werden. Wie Sie sehen, ist die Gewinnerzielungsabsicht ein relativ schwammiger Begriff und es handelt sich um eine Prognoserechnung. Hinter der Gewinnerzielungsabsicht steht ja die Anerkennung der Werbungskosten. Sie werden anerkannt, wenn Ihre Vermietungsdauer ( Vermietungstage) die ortsübliche Vermietungszeit nicht um mehr als 25% unterschreitet. Dies geht aus einem Urteil des Bundesfinanzhof hervor und bedeutet, dass hohe Leerstandszeiten zu vermeiden sind. Die Beweispflicht liegt bei Ihnen als Steuerpflichtiger und ist schwierig zu führen, da die Daten der Gemeinde oft nicht einsehbar sind. In meiner Vermietungstätigkeit bin ich mit dieser Herausforderung nur einmal in einer Phase sehr hoher Investitionen durch erhebliche Umbaumaßnahmen konfrontiert worden. Wird der Nachweis geführt, dass Sie umfangreiche Werbemaßnahmen einsetzen um Leerstand zu vermeiden, ganzjährig vermieten und hohe Belegungszahlen realisieren, werden Ihnen die Werbungskosten anerkannt.

Stichwort Eigennutzung: Dürfen Vermieter in der eigenen Ferienwohnung Urlaub machen, ohne dass Liebhaberei unterstellt und die Absicht zur Gewinnerzielung in Frage gestellt wird?

Grundsätzlich wird die Selbstnutzung ausgeschlossen bzw. zeitlich stark begrenzt, wenn Sie sich keine Liebhaberei unterstellen lassen wollen. Das ist sie per se, wenn Sie als berufstätiger Mensch mit Ihrer Kapitalanlage eine attraktive Rendite erwirtschaften wollen. Dann ist es relativ unerheblich, ob Sie selbst einige Wochen im Jahr selbst dort verbringen. Behalten Sie einfach Ihre Belegungszahlen und Mieteinnahmen im Auge.

Thema Abschreibungen und absetzbare Ausgaben von Ferienwohnungen

Um Steuern zu sparen, ist ein Verlust in der Vermietung notwendig. Wie kann ein Verlust in der Steuererklärung an das Finanzamt ausgewiesen werden, obwohl die Kosten durch die Mieteinnahmen gedeckt oder sogar ein Überschuss mit den Einnahmen erzielt wurde?

Der Verlust kommt durch die Abschreibungen zustande. Auf das Gebäude – ohne das Grundstück – können Sie jährlich einen relativ großen Betrag steuerlich geltend machen. Gleiches gilt für größere nachträgliche Investitionen, wie z.B. eine Heizanlage. Auch diese Ausgaben können Sie von der Steuer absetzten. Abschreibungen sind also ein wichtiger Posten in den Werbungskosten. Die Berechnung für die Abschreibung von Gebäuden wird bei der ersten Steuererklärung durchgeführt und für die Folgejahre übernommen.

Infobox: Was versteht man unter „abschreiben“? Die Anschaffungsskosten eines Ferienhauses oder einer Ferienwohnung werden über mehrere Jahre verteilt. Sie dürfen Jahr für Jahr jeweils nur einen Teil Ihrer Kosten in der Steuererklärung absetzen. Der jährlich abzugsfähige Teil der Anschaffungskosten heißt Abschreibung, Absetzung für Abnutzung oder kurz AfA. Wichtig: Sie können nur die Anschaffungskosten des Gebäudes abschreiben, nicht aber die des Grundstückes.

Lineare oder degressive Abschreibung, welches Verfahren sollte/ muss hier angewendet werden?

Degressive Abschreibung gilt nur noch für Immobilien, deren Bauantrag bis 2005 gestellt wurde. Für Neufälle findet lediglich noch die lineare Absetzung Anwendung. Das heißt, der Abschreibungsbetrag ist in jedem Jahr gleich hoch. Dies ist auch die empfehlenswerte Variante. Die Höhe richtet sich nach dem Baujahr des Hauses und ist in § 7 Absatz 4 Einkommensteuergesetz EStG geregelt: Bei Gebäuden, die Wohnzwecken dienen:

- die nach dem 31. Dezember 1924 fertig gestellt worden sind, jährlich 2 Prozent und

- die vor dem 1. Januar 1925 fertig gestellt worden sind, jährlich 2,5 Prozent der Anschaffungs- sowie Herstellungskosten abzusetzen, also Kaufpreis nebst möglichen Sanierungskosten.

Welche Kosten fallen unter den Erhaltungsaufwand und wie können diese steuerlich geltend gemacht werden?

Kosten der Instandhaltung sowie Instandsetzung Ihrer Immobilie werden steuerlich als Erhaltungsaufwand bezeichnet und können sofort zu 100% abgesetzt werden. Für die Vermietung und Verpachtung ist dies im § 9 EStG geregelt. Weitere absetzbare Ausgaben bzw. Aufwendungen sind z.B. Grundsteuer, Straßenreinigung, Müll, Wasser, Entwässerung, Heizung, Warmwasser, Schornsteinfeger, Hausversicherung, Hauswart(Betreuung), Reinigung, Verwaltungskosten, Marketing, Schuldzinsen und Werbungskosten.

Was lässt sich steuerlich absetzen, wenn Eigentümer Ihre Ferienwohnung auch selbst nutzen?

Nutzen Vermieter die Ferienwohnung auch selbst, müssen bestimmte Werbungskosten aufgeteilt werden. Hierzu zählen z.B. die jährlichen Abschreibungsraten für Gebäude und Inventar, Schuldzinsen oder Versicherungsbeiträge. Die Aufteilung ist dabei abhängig von dem Grad der Selbstnutzung. Wird die Immbobilie ausschließlich vermietet, lassen sich alle Kosten abziehen. Dabei fallen Leerstandszeiten sowie kurze Aufenthalte des Vermieters z.B. zur Vorbereitung auf neue Gäste unter die Vermietungszeit.

Legen Vermieter im Vertrag mit einer Ferienhausagentur fest, zu welchen Zeiten im Jahr sie in ihrer Fewo selbst Urlaub machen, gehören Leerstandszeiten ebenfalls zur Vermietungszeit. Den Anteil der nicht abziehbaren Werbungskosten ermittelt sich dann aus dem dem Verhältnis der Selbstnutzung zur übrigen Zeit.

Können Besitzer in ihrer Ferienunterkunft jederzeit auch selbst Urlaub machen, teilen sie Leerstand und Werbungskosten im Verhältnis der tatsächlichen Selbstnutzung zur tatsächlichen Vermietungszeit auf. Bleibt der Umfang der Eigennutzung unklar, nimmt das Finanzamt eine Kostenaufteilung von jeweils 50% vor.

Thema Zweitwohnungssteuer

Wie verhält es sich mit der Erhebung der Zweitwohnungssteuer bei einer Ferienwohnung?

Wenn sich die Ferienwohnung nicht unter der gleichen Wohnadresse wie Ihr „Zuhause“ befindet, wird automatisch eine Zweitwohnungssteuer fällig, unabhängig davon, wie oft Sie sich in der Wohnung aufhalten und zu welchem Zweck. Sie können einen Antrag auf Befreiung stellen, wenn Sie sie über eine Agentur vermieten. Wenn Sie unterschreiben, dass sie die Wohnung nie selbst nutzen, werden Sie in der Regel von der Steuer befreit. Es handelt sich um eine Gemeindesteuer, ihre Höhe ist abhängig von der Auslastung Ihres Feriendomizils und liegt bei 400 Euro im Jahr.

Zum guten Schluss

Was ist beim Verkauf einer Ferienwohnung in Bezug auf die Steuererklärung zu beachten?

Grundsätzlich ist der Verkaufsgewinn steuerfrei, wenn sich die Immobilie mindestens 10 Jahre in Ihrem Eigentum befand. Der Steuervorteil einer vermieten Ferienimmobilie ist also nur dann nachhaltig, wenn Sie die Immobilie mindestens 10 Jahre halten. Ansonsten wird Spekulationssteuer auf die Wertsteigerung fällig.

Ist die Nutzung eines Buchhaltungssystems immer sinnvoll?

Als Kleinunternehmer, der eine Ferienwohnung an Feriengäste vermietet kann eine Excel-Tabelle für die Einkommenssteuer ausreichen. Wenn Sie jedoch der Umsatzsteuerpflicht unterliegen, empfehle ich auf jeden Fall ein Buchhaltungssystem. Es ist komfortabler und weniger fehlernanfällig bei der Berechnung. Die zu zahlende Umsatzsteuer an das Finanzamt wird Ihnen automatisch berechnet.

Was empfehlen Sie allen (Neu) Vermietern von Ferienunterkünften?

Das deutsche Steuerrecht ist sehr komplex. Für den Start empfehle ich – je nachdem wie sehr Sie sich bereits mit Steuerthemen und der Umsatzsteuer bei der Vermietung von Ferienwohnungen befasst haben, meinem Ratgeber oder die Beratung durch einen Steuerberater. Dann können Sie in Zukunft Ihre Anlage V auch alleine ausfüllen. Mein Praxis-Ratgeber „Mit Ferienimmobilien Vermögen aufbauen und Steuern sparen!“ gibt Ihnen anhand eines Beispiels eine vollständige Anleitung.

Liebe Frau Schreiber, wir bedanken uns herzlich für das sehr informative Gespräch und die Steuertipps für Ferienhaus-Vermieter.

16 Antworten

Ich habe eine Doppelhaushälfte und nutze knapp über 50% privat, den Rest ist als Ferienwohnung angemeldet.

Mehrfach habe ich versucht, die Energiekosten beim Finanzamt so anzusetzen, dass sie anteilig zu den Übernachtungen abgesetzt werden können. Ohne Erfolg.

Beispiel: In 2023 hatte ich insges. 1.366 Personenübernachtungen und für privat 365 Personenübernachtungen, da ich hier allein wohne. Das wären nach meiner Einschätzung 79% der Energiekosten für die Fewo und 21% für privat. Für mich ist es logisch, dass man z. B. den Wasserverbrauch nicht einfach auf die qm-Fläche ansetzen kann.

Für das Finanzamt ist das kein Argument.

Was kann ich da machen?

Liebe Frau Heumann-Kreis,

die steuerliche Absetzbarkeit von Energiekosten für eine teils privat, teils gewerblich genutzte Immobilie ist komplex. Wichtig ist eine detaillierte Dokumentation, die mögliche Installation separater Zähler und die Konsultation eines Steuerberaters. Das Finanzamt akzeptiert oft eine Aufteilung basierend auf der Wohnfläche. Bei Unstimmigkeiten kann ein Einspruch sinnvoll sein. Wir werden uns dieses Thema genauer anschauen und dazu einen separaten Artikel veröffentlichen, um Ihnen und anderen Vermietern detaillierte Informationen und Hilfestellungen anbieten zu können.

Beste Grüße,

Ihr Team von Ferienhausmiete.de

Hallo, sehr gute Ausführungen zu einer Ferienimmobilie.

Mich würde interessieren, ob man bei einem Verkauf der vermieteten Immobilie die Kosten von z.B. Notar, Grundbuch, Beglaubigungen, Bankgebühren, Fahrtkosten zum Käufer usw. auch absetzen kann.

Vielen Dank für Ihre Rückmeldung

Guten Tag Frau Dreger,

das Einkommenssteuergesetz beschäftigt sich in § 23 EStG mit privaten Veräußerungsgeschäften, zu denen auch der private Verkauf von Immobilien gehört. Dort finden Sie Regelungen, welche Kosten Sie unter welchen Voraussetzungen beim Hausverkauf von der Steuer absetzen können. Im Zweifelsfall empfehlen wir Ihnen einen Steuerberater hinzuzuziehen, da wir keine Rechtsberatung geben können.

Viele Grüße,

Ihr Team von Ferienhausmiete.de

Hallo, wäre es möglich, nähere Angaben zur steuerlichen Geltendmachung vom Mobiliar und den sonstigen Einrichtungsgegenständen und der Ausstattung der Ferienwohnung zu erfahren?

Guten Tag Herr Dixius,

vielen Dank für Ihren Beitrag.

Wir werden prüfen, ob wir hierzu einen Experten finden, der weitere Hinweise und Tipps geben kann.

Beste Grüße,

Ihr Team von Ferienhausmiete.de

Moin, fachlich ein sehr guter Bericht. Auch gut verständlich. Meine Erfahrungen sind: Es ist wie immer beim Finanzamt: es kommt auf den Sachbearbeiter an. Man ist sehr von der Laune dieses Beamten abhängig.

Guten Morgen Herr Ewert,

herzlichen Dank für Ihr positives Feedback.

Beste Grüße

Ihr Team von Ferienhausmiete.de

Mich würde interessieren wie sich das steuerlich verhält wenn das Ferienhaus in den Niederlanden steht.

Guten Tag Her Maiwald,

das Steuerrecht im Ausland ist von Land zu Land unterschiedlich. Daher empfehlen wir Ihnen, sich an einen Spezialisten zu wenden.

Herzliche Grüße,

Ihr Team von Ferienhausmiete.de

Hallo,

wir haben letztes Jahr von unserem Finanzamt die Mitteilung bekommen, dass wir unser Ferienhaus mitsamt aller Einkünfte und Ausgaben nicht mehr beim deutschen Fiskus absetzen dürfen (wie die letzten 20 Jahre) sondern jetzt in Italien versteuern müssen. Stimmt das? Obwohl unser Steuersitz hier ist (wir haben eine italienische Steuernummer, aber bislang durfte man das eben bei uns regeln) und all unsere Mieter ebnefalls von hier sind. Leider findet sich im Interview zu dieser Thematik – Immobilie im Ausland – nichts. Können Sie uns weiterhelfen?

Gruß Annette Louis

Guten Tag Frau Louis,

herzlichen Dank für Ihren Beitrag.

Ja, die Ausführungen beziehen sich auf Ferienimmobilien in Deutschland. Für Auslandsimmobilien gelten z.T. andere Bestimmungen, je nachdem wo investiert wurde. Da kann nur ein spezialisierter Steuerberater weiterhelfen.

Beste Grüße,

Ihr Team von Ferienhausmiete.de

Eine Zweitwohnungssteuer wird keineswegs automatisch erhoben. Jede Kommune entscheidet für sich, ob sie eine erhebt oder nicht, das ist reine Gemeindeangelegenheit und wird sehr unterschiedlich gehandhabt.

Liebe Frau Puech,

vielen lieben Dank für Ihren Hinweis.

Herzliche Grüße

Ihr Team von Ferienhausmiete.de

Sehr guter Beitrag. Da war eigentlich alles wichtige gut beschrieben. Das die Kleinunternehmergrenze seit Anfang des Jahres bei 22000.-€ liegt, wusste ich noch gar nicht.

Lieber Herr Kunst,

vielen Dank für Ihr tolles Feedback.

Herzliche Grüße,

Ihr Team von Ferienhausmiete.de